Különbség a Bázel 1 és 3 között

Share

Share

Fő különbség - Bázel 1 vs 2 vs 3

Az alapmegállapodásokat a Bázeli Bankfelügyeleti Bizottság (BCBS) vezette be, amely a bankfelügyeleti hatóságok bizottsága, amelyet 1975-ben a Tíz (G-10) ország csoportjának központi bankvezetői hoztak létre. Ennek a bizottságnak a fő célja iránymutatásokat ad a bankszabályozáshoz. A BCBS eddig 3, Basel 1, Basel 2 és Basel 3 elnevezésű megállapodást bocsátott ki azzal a céllal, hogy a bankfelügyelet világszerte történő megerősítésével növelje a bankok hitelességét. A legfontosabb különbség a Bázel 1 2 és 3 az, hogy a Bázel 1-et úgy határozták meg, hogy meghatározza a bankok tőkéjének minimális arányát a kockázattal súlyozott eszközökhöz, míg a Bázel 2-et a felügyeleti felelősség bevezetésére és a minimális tőkekövetelmény további megerősítésére, a Bázel 3-t pedig a szükséglet előmozdítására hozta létre. likviditási pufferek esetében (egy kiegészítő tőkeréteg).

TARTALOMJEGYZÉK

1. Áttekintés és a legfontosabb különbség

2. Mi az a Bázel 1?

3. Mi az a Bázel 2?

4. Mi az a Bázel 3?

5. Összehasonlítás - Basel 1 vs 2 vs 3

6. Összegzés

Mi az a Bázel 1??

A Basel 1 1988 júliusában került kiadásra, hogy keretet biztosítson a kockázatkezeléshez a bank tőkemegfelelési szempontjából. Az alapelv itt a bankok tőkemegfelelése volt. Ennek egyik fő oka a latin-amerikai adósságválság az 1980-as évek elején, amikor a bizottság rájött, hogy a nemzetközi bankok tőkearányai idővel csökkennek. Azt állították, hogy a tőke és a kockázattal súlyozott eszközök legalább 8% -os arányát 1992-től kezdődően kell végrehajtani.

A Bázel 1 meghatározta azokat az általános rendelkezéseket is, amelyeket be lehet vonni a minimálisan megkövetelt tőke kiszámításához.

Például. A megállapodás meghatározta a többoldalú nettósítás hatásainak felismerésére vonatkozó iránymutatásokat (két vagy több bank között létrejött megállapodás számos ügylet együttes rendezéséről, mivel költséghatékony és időtakarékos, szemben az egyedi elszámolással) 1995 áprilisában..

Mi az a Bázel 2??

A Bázel 2 fő célja az volt, hogy a minimális tőkekövetelményt felváltja a bank tőkemegfelelésének felügyeleti felülvizsgálatának szükségessége. A Basel 2 három pillérből áll. Ők,

- Minimális tőkekövetelmények, amelyek célja a Bázelben 1 meghatározott szabványos szabályok kidolgozása és kibővítése

- Az intézmény tőkemegfelelési és belső értékelési folyamatának felügyeleti felülvizsgálata

- A nyilvánosságra hozatal hatékony eszközeként szolgálhat a piaci fegyelem megerősítéséhez és a helyes banki gyakorlat ösztönzéséhez

Az új keretet azzal a céllal fejlesztették ki, hogy javítsák azt, ahogyan a szabályozói tőkekövetelmények tükrözik a mögöttes kockázatokat, és hogy jobban kezeljék az elmúlt években bekövetkezett pénzügyi innovációt. A változások célja a kockázatmérés és -ellenőrzés folyamatos fejlesztésének jutalmazása és ösztönzése.

Mi az a Bázel 3??

A Basel 2 frissítésének szükségességét különösen a Lehman Brothers - a globális pénzügyi szolgáltató társaság pénzügyi összeomlása nyomán érezte - amelyet 2008. szeptemberében csődeljárássá nyilvánítottak. A vállalatirányítás és a kockázatkezelés hibái e megállapodás kidolgozásához vezettek, amely 2019-től hatályos. A bankszektor túl sok tőkeáttétellel és nem megfelelő likviditási pufferrel lépett be a pénzügyi válságba. Így a Bázel 3 fő célja egy további réteg meghatározása a bankok számára a saját tőke (tőkemegőrzési puffer) meghatározásáról. Sértés esetén korlátozza a kifizetéseket annak érdekében, hogy megfeleljen a minimális közös tőke követelménynek. Ezenkívül a következő iránymutatásokat is tartalmazza a Bázel 3.

- Egy anticiklikus tőkepuffer, amely korlátozza a bankok részvételét a rendszerszintű hitel-fellendülésben azzal a céllal, hogy csökkentsék a hitelbuktatásokban bekövetkező veszteségeiket

- Tőkeáttételi mutató - a bank összes eszközéhez és mérlegen kívüli kitettségéhez viszonyítva a veszteségeket elnyelő tőke minimális összege, függetlenül a kockázati súlytól

- Likviditási követelmények - egy minimális likviditási arány, a likviditási fedezeti arány (LCR), amelynek célja elegendő készpénz biztosítása a finanszírozási igények fedezésére egy 30 napos stresszidőszak alatt; hosszabb távú mutató, a nettó stabil finanszírozási arány (NSFR), amelynek célja a teljes mérleg lejárati eltéréseinek kezelése

- Kiegészítő javaslatok a rendszerszinten fontos bankok számára, ideértve a kiegészítő tőkére, a kibővített függő tőkére és a határokon átnyúló felügyeletre és szanálásra vonatkozó megerősített rendelkezéseket

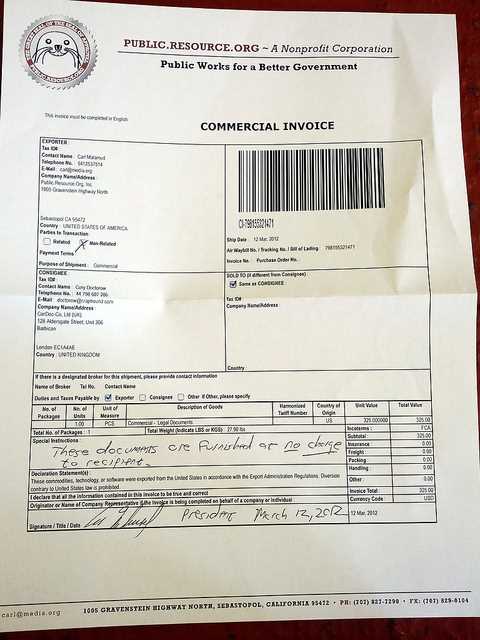

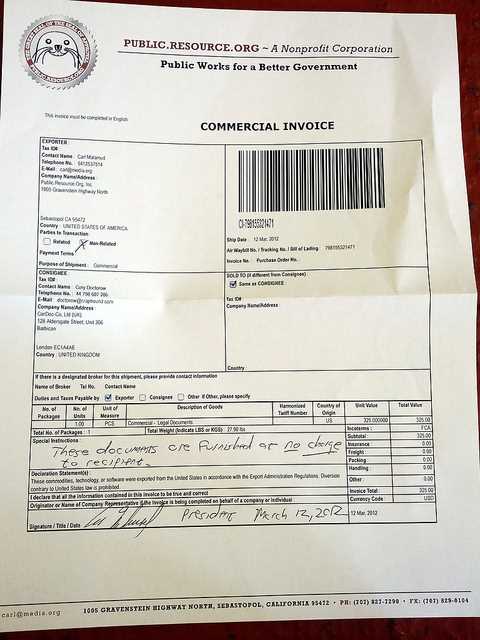

_1. Ábra: A bankok hitelezési kritériumai a leginkább hozzájárultak a 2008-as pénzügyi válsághoz

Mi a különbség a Bázel 1 és a 3 között??

Bázel 1 vs 2 vs 3 | |

| Bázel 1 | A Bázel 1-et azzal a céllal hozták létre, hogy felsorolja a bankok minimális tőkekövetelményét. |

| Bázel 2 | A Bázel 2-et a felügyeleti kötelezettségek bevezetésére és a minimális tőkeszükséglet további megerősítésére hozták létre. |

| Bázel 3 | A Bázel 3 fókuszában az volt, hogy meghatározza a bankok által fenntartandó kiegészítő tőkepuffert. |

| Kockázati fókusz | |

| Bázel 1 | A Basel 1 a 3 megállapodás közül a minimális kockázati fókuszt fókuszálja. |

| Bázel 2 | A Bázel 2 hárompilléres megközelítést vezetett be a kockázatkezeléshez. |

| Bázel 3 | A Bázel 3 bevezette a likviditási kockázat értékelését a Bázel 2-ben meghatározott kockázatok mellett. |

| Figyelembe vett kockázatok | |

| Bázel 1 | A Bázel 1-ben csak a hitelkockázatot veszik figyelembe. |

| Bázel 2 | A Basel 2 a kockázatok széles körét tartalmazza, ideértve az operatív, stratégiai és hírnévkockázatokat is. |

| Bázel 3 | A Bázel 3 a Bázel 2 által bevezetett kockázatok mellett likviditási kockázatokat is tartalmaz. |

| A jövőbeli kockázatok kiszámíthatósága | |

| Bázel 1 | A Bázel 1 visszatekintő, mivel csak a bankok jelenlegi portfóliójában lévő eszközöket vette figyelembe. |

| Bázel 2 | A Bázel 2 előretekintő a Bázel 1-hez képest, mivel a tőkeszámítás kockázatérzékeny. |

| Bázel 3 | A Bázel 3 előretekintő, mivel a makrogazdasági környezeti tényezőket az egyes bankkritériumokon felül figyelembe veszik. |

Összegzés - Bázel 1 vs 2 vs 3

A Bázeli 1 és a 3 közötti megállapodások közötti különbség elsősorban a célkitűzéseik közötti különbségekből adódik, amelyekkel kitűzték őket. Annak ellenére, hogy az általuk bemutatott szabványok és követelmények között nagymértékben különböznek egymástól, mindháromban úgy működnek, hogy kezeljék a bankkockázatokat a gyorsan változó nemzetközi üzleti környezet tükrében. A globalizáció előrelépésével a bankok a világ minden táján egymással kapcsolatban vannak. Ha a bankok nem számolják a kockázatokat, katasztrófahelyzetek alakulhatnak ki az érintett források nagy mennyisége miatt, és a negatív hatás hamarosan elterjedhet sok nemzet között. A 2008-ban indult pénzügyi válság, amely jelentős gazdasági veszteséget okozott, ennek időszerű példája.

Referencia:

1. „A Bázeli Bizottság története”. A Bázeli Bizottság története. N.p., 2014. október 9. Web. 2017. február 16.

2. „Esettanulmány: A Lehman Brothers összeomlása”. Investopedia. N.p., 2016. március 3. Web. 2017. február 16.

3. „Bázeli megállapodás”. Investopedia. N.p., 2007. május 15. Web. 2017. február 20.

4. Amadeo, Kimberly. "Mi okozta a 2008-as pénzügyi válságot, és mi történhet újra?" A mérleg. N.p., n.d. Web. 2017. február 20.

Kép jóvoltából:

1. „Az elsődleges célú jelzálogkölcsön-kezdeményezések, 1996–2008”, az Egyesült Államok pénzügyi és gazdasági válságának okaiért felelős nemzeti bizottság - Az Egyesült Államok pénzügyi és gazdasági válságának okairól szóló Nemzeti Bizottság zárójelentése, 1. o. 70 5.2 ábra (Public Domain) a Commons Wikimedia segítségével